paypay証券の運用で買った瞬間マイナスになっちゃった!!!

最初は驚くかもしれませんね!これから理由を解説していきます!

PayPay証券では、株を購入した瞬間に評価額がマイナスになることがあります。

これに気づいたとき、「何か間違えたのかな?」と不安になるかもしれません。

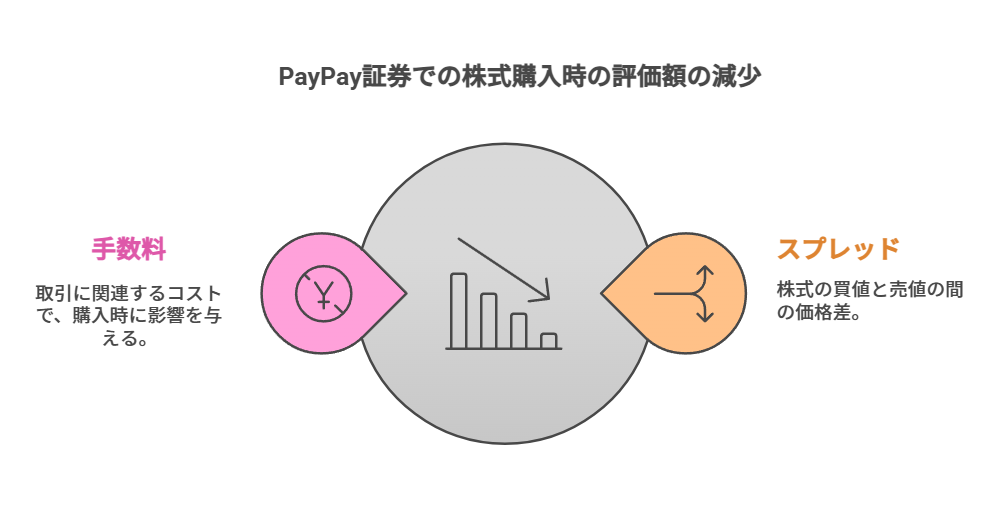

これには「スプレッド」や「手数料」が絡んできます。

これから詳しく解説していきます。

この記事の信頼性

目次

PayPay証券で買った瞬間マイナスになる理由

PayPay証券で運用していると買った瞬間にマイナスになることがあります。

これを初めてみた時は驚いてしまうかもしれませんが、仕組みを理解しておけばマイナスになる理由もわかり少し安心できるかもしれません。

手数料とスプレッドがマイナスの原因

PayPay証券では、株を購入する際にスプレッドと呼ばれる価格差が発生します。

具体的には、株式の「買値」と「売値」の間に生じる差額のことで、これが実質的な手数料の役割を果たします。

このスプレッドは0.5%~1%とされており、少額投資には適しているものの、取引時にはどうしてもコストとして評価額に反映されます。

例えば、1000円分の株を購入した場合、スプレッドが1%であれば購入直後の評価額は990円になります。

この差額がマイナスの原因となるわけです。

私も今では理由も仕組みも理解しながら運用できているので驚くことはなくなりましたが最初理由もわからないままマイナスになり驚きました!

為替スプレッドの影響で評価額が下がるケース

PayPay証券では米国株を購入することもできますが、この場合には「為替スプレッド」が加わります。

これは、円から米ドルに換金する際に発生する差額のことで、PayPay証券では1米ドルあたり35銭のスプレッドが設定されています。

この為替スプレッドにより、米国株の評価額がさらに下がるケースがあります。

特に円安・円高など為替の変動があるタイミングでは、スプレッドの影響がより顕著になります。

したがって、米国株の取引を行う際には、為替レートもチェックしながらタイミングを見極めることが大切です。

取引時間外の価格乖離が影響する仕組み

PayPay証券では、市場が開いていない時間(取引時間外)に株を買うと、買った瞬間に評価額が下がることがあります。

これは、取引時間外だと「気配値」という参考価格で取引が行われるからです。

この気配値は、次の市場が開く時に予想される価格を元に決まりますが、実際の市場価格とは少しズレていることが多いんです。

たとえば、夜に株を買った場合、次の日に市場が開いたら「実際の価格」が下がっていて、評価額が減ってしまうこともあります。

これが「価格乖離」と呼ばれる現象です。

スプレッドがキーワードなんだね!

PayPay証券で買った瞬間マイナスを防ぐ方法

PayPay証券で株を買うとき、買った瞬間に評価額がマイナスになるのは避けたいですよね。

実は、いくつかの方法でこのマイナスを減らすことができるんです!

日本株と米国株の取引で特に気をつけたいポイントを紹介していきます!

日本株の取引は手数料が低い時間帯を選ぶ

日本株の場合、東京証券取引所が開いている時間帯(平日9:00~11:30、12:30~15:00)に取引をするのがベストです。

この時間に買うと、手数料が比較的低く抑えられます。

市場が開いている時間なら実際の取引価格で購入できるので、気配値によるズレも起きません。

逆に、取引時間外では価格のズレが起きやすく、手数料も高くなる場合があるので注意しましょう。

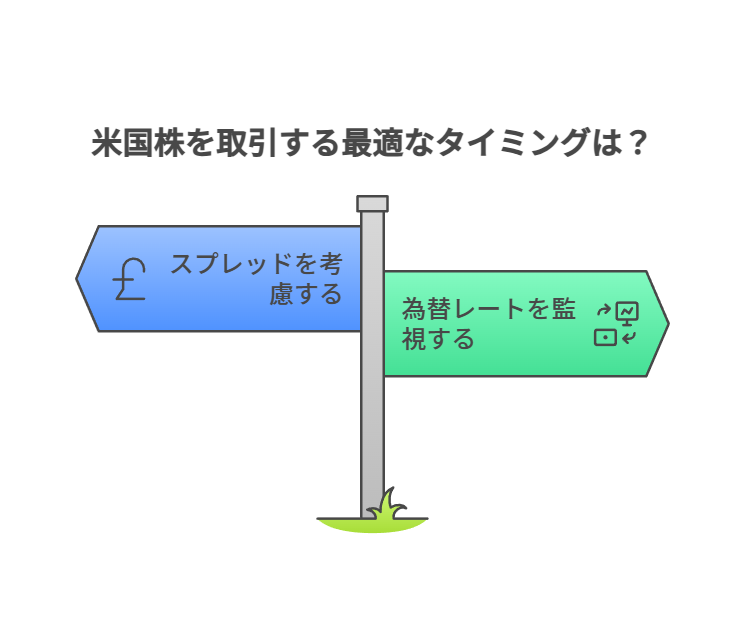

米国株は現地市場の立会時間中に購入する

米国株を買うなら、ニューヨーク証券取引所が開いている時間(日本時間の夜10時半~朝5時、夏時間なら夜11時半~朝6時)に取引しましょう。

この時間に取引すれば、気配値と実際の株価のズレを最小限に抑えることができます。

また、取引時間外に購入すると手数料が高くなることがあるので、取引のタイミングをよく考えましょう。

時間も気にしておくといいんですね!

PayPay証券の手数料とスプレッドの詳細

PayPay証券では、株を購入する際に発生する手数料やスプレッドが評価額に影響します。

これらのコストについてしっかり理解することで、無駄な損失を防ぐことができます。

ここでは、日本株と米国株の手数料やスプレッドの仕組みを詳しく解説します。

日本株の取引手数料

日本株をPayPay証券で購入する場合、手数料は「基準価格」に0.5%をかけた金額が取引手数料相当額として差し引かれます。

この基準価格とは、株式市場の価格を元にしたものです。

例えば、1万円分の日本株を買った場合、0.5%の手数料として50円が差し引かれるため、評価額は9,950円となります。

これが、買った瞬間に評価額がマイナスになる理由のひとつです。

また、取引時間外に日本株を購入すると、この手数料がさらに高くなる場合もあります。

立会時間中の取引を意識すると、コストを抑えられるでしょう。

米国株の取引手数料と為替スプレッド

米国株の取引では、取引手数料に加えて「為替スプレッド」が評価額に影響します。

PayPay証券では、次のように手数料が設定されています。

さらに、米国株では為替手数料として「1米ドルあたり35銭」がスプレッドとして加わります。

これにより、為替レートが大きく変動すると、評価額が下がることがあります。

投資信託の手数料の特徴

投資信託の手数料は、投資家が負担するコストであり、主に「買付手数料」「信託報酬(運用管理費)」「信託財産留保額」の3つがあります。

PayPay証券では、買付手数料が無料の商品が多く、購入時のコストを気にせず始めやすいのが特徴です。

一方で、保有中に発生する信託報酬は運用会社や販売会社に支払う費用で、年率で差し引かれます。

信託報酬が低い商品を選ぶことで、運用コストを抑えられるのがポイントです。

また、一部の商品では解約時に信託財産留保額が発生する場合もありますが、PayPay証券では対象外の商品が多いため安心です。

手数料を最小限に抑えたい場合は、信託報酬が低いインデックス型の投資信託がおすすめです。

PayPay証券は少額から投資可能で、初心者にも使いやすい環境が整っています。

私も最初は少額で投資を始めていきました!

少額から投資できるのありがたい!!

PayPay証券で取引するタイミングのポイント

株式投資では、取引するタイミングが利益に大きな影響を与えます。

特にPayPay証券では、取引時間によって手数料や株価に違いが生じることがあるため、タイミングを意識することが重要です。

ここでは、日本株と米国株の取引タイミングについてポイントを解説します。

日本株のベストな取引時間

日本株を取引する際は、東京証券取引所の立会時間である平日9:00~11:30、12:30~15:00に取引するのがベストです。

この時間内に取引を行うことで、実際の市場価格での購入が可能となり、取引時間外に生じる「気配値」とのズレを回避できます。

また、取引時間中は手数料も比較的低く抑えられるため、コストを節約したい場合に最適です。

↓↓↓引き出しのベストなタイミングについてはこちら!

>>PayPayポイント運用の引き出しタイミングを徹底解説!最適なタイミングと注意点

米国株の取引タイムゾーンの確認

米国株を取引する場合、ニューヨーク証券取引所の立会時間を確認して取引することが重要です。

日本時間では、通常夜10時半~朝5時、夏時間では夜11時半~朝6時が取引時間となります。

この時間帯で取引を行うと、株価と気配値のズレが少なくなり、評価額のマイナスを抑えられます。

また、取引時間外に比べて手数料も低くなるため、コストを抑えることが可能です。

投資信託購入時の注意点

投資信託を購入する際には、いくつかの注意点を押さえておくことが重要です。

まず、購入時にかかる手数料があるかどうかを確認しましょう。

PayPay証券では多くの投資信託で買付手数料が無料ですが、他の証券会社では手数料が発生する場合があります。

また、保有期間中には「信託報酬」と呼ばれる運用管理費用が差し引かれます。

信託報酬は商品ごとに異なり、一般的にインデックス型の投資信託は低く、アクティブ型は高めに設定されています。

信託報酬が高いと長期的なコストが増えるため、購入前にしっかり確認しましょう。

購入時には、手数料だけでなく、自分の投資目的やリスク許容度に合った商品を選ぶことが大切です。

↓↓↓PayPayで後悔しないためにこちらも参考にしてみてね!

>>ペイペイで後悔した!体験談や知らないと損するポイントと注意点

PayPay証券と楽天証券の比較

投資を始める際には、証券会社選びが重要なポイントです。PayPay証券と楽天証券はどちらも人気の高いサービスですが、それぞれ特徴が異なります。

ここでは、手数料の違いや取引商品、サービスの充実度を比較してみましょう。

楽天証券との手数料の違い

PayPay証券では、取引手数料は「スプレッド」という形で設定されています。

日本株は基準価格に0.5%、米国株は0.5~0.7%のスプレッドがかかり、さらに米国株では為替スプレッドとして1ドルあたり35銭が発生します。

一方、楽天証券では取引手数料が明確に設定されています。

日本株の現物取引は取引金額によって数十円~数百円程度です。

米国株の取引手数料は約定代金の0.495%(税込)で最低手数料は0.99ドル、上限は22ドルです。

PayPay証券は少額投資に適していますがまとまった金額を運用する場合は楽天証券の方が手数料を抑えられる場合があります。

取引商品やサービスの充実度を比較

PayPay証券の魅力は、シンプルで初心者向けの設計です。

少額から取引が可能で、スマホアプリを通じた直感的な操作性に優れています。

ただし、取扱商品は主に国内株、米国株、一部のETFや投資信託に限られています。

一方、楽天証券は取扱商品が非常に豊富です。

国内外の株式、投資信託、ETFに加えて、債券、NISA口座、iDeCo(個人型確定拠出年金)にも対応しており、幅広い投資ニーズに応えられます。

また、楽天ポイントを使った投資ができるのも魅力のひとつです。

さらに、楽天証券はマーケット情報や投資信託の分析ツール、スクリーニング機能などの情報サービスが充実しており、中上級者にも向いています。

私は機能の充実面から楽天証券を愛用しています!

↓↓↓楽天証券の口座開設方法はこちら!

PayPay証券とSBI証券の比較

PayPay証券とSBI証券はどちらもネット証券として人気がありますが、それぞれ異なる特徴を持っています。

ここでは、手数料の違いや取引商品、サービスの充実度を比較し、どちらが自分に合っているか検討する参考にしてください。

SBI証券との手数料の違い

PayPay証券はスプレッドを手数料として設定しており、日本株では基準価格の0.5%、米国株では0.5~0.7%のスプレッドがかかります。

また、米国株では1ドルあたり35銭の為替スプレッドも発生します。

一方、SBI証券は手数料が明確に設定されており、日本株の現物取引では「スタンダードプラン」または「定額プラン」を選べます。

PayPay証券よりも透明性が高く、まとまった取引をする際にはお得になる場合が多いです。

取引商品やサービスの充実度を比較

PayPay証券は、初心者向けのサービスが充実しており、少額投資がしやすい設計が特徴です。

国内株や米国株、一部のETFや投資信託に対応しており、シンプルなスマホアプリで直感的に取引ができます。

ただし、取扱商品の種類は限定的で、幅広い投資商品を利用したい場合には物足りないかもしれません。

SBI証券は、国内最大級の取引商品数を誇ります。

日本株や米国株に加えて、IPO、投資信託、ETF、債券、FX、NISAなど幅広い商品に対応しています。

ユーザーも多く初心者から上級者まで利用しやすい総合型の証券会社です。

また、ポイントサービスでは、TポイントやPontaポイントを使って投資が可能で、さらにSBI証券独自の「クレカ積立」なども利用できます。

【比較まとめ】

| 項目 | PayPay証券 | SBI証券 |

|---|---|---|

| 手数料体系 | スプレッド方式(日本株0.5%、米国株0.5~0.7%) | 取引手数料無料(国内株アクティブプラン) |

| 米国株手数料 | 0.5~0.7%のスプレッド+為替スプレッド(1ドル=35銭) | 0.495%(最低0.99ドル、上限22ドル) |

| 最低投資額 | 1,000円から購入可能 | 1株単位(米国株は1ドル以下でも購入可) |

| 取扱商品 | 日本株、米国株、ETF、投資信託 | 日本株、米国株、ETF、投資信託、債券、FX、先物、NISA、iDeCoなど |

| ポイント投資 | なし | Tポイント、Pontaポイント、Vポイント対応 |

| 特長 | 少額投資向け、初心者でも使いやすい | 取引商品が豊富、手数料が安く中上級者向け |

| スマホアプリ | シンプルで初心者向け | 高機能で分析ツールが充実 |

↓↓↓SBI証券の口座開設方法はこちら!

PayPay証券で投資を始める際の注意点

PayPay証券は、少額投資が可能で初心者でも気軽に始められる証券会社として人気があります。

しかし、安心して運用を続けるためには、注意すべきポイントをしっかり押さえておくことが大切です。

特に手数料の影響や長期的な運用戦略を考慮した投資が重要です。

初心者が気をつけるべき手数料の影響

PayPay証券では、株式の取引に「スプレッド」と呼ばれる手数料が発生します。

日本株では基準価格の0.5%、米国株では0.5~0.7%のスプレッドが差し引かれます。

さらに、米国株取引では1ドルあたり35銭の為替スプレッドが加算されます。

これらの手数料は購入直後に評価額がマイナスになる原因となるため、少額取引ではコストが目立ちやすくなります。

長期的な運用を考慮した戦略

PayPay証券の少額投資を活かすには、長期的な視点で資産を増やす戦略が効果的です。

例えば、株価が大きく変動しにくい大型株や安定した成長が見込まれる銘柄を選ぶと、安心して運用を続けられます。

また、少額ずつ定期的に購入する「積立投資」を取り入れることで、価格変動のリスクを分散することができます。

PayPay証券では1,000円から購入できるため、無理なく積立投資を始められます。

さらに、購入銘柄や投資方法を定期的に見直すことで、リスク管理を徹底することも重要です。

取引前に確認すべきポイント

取引を始める前に確認すべきポイントを押さえておくことは、投資で損失を防ぎ、効率的な運用を行うために非常に重要です。

まず確認すべきは、取引手数料やスプレッドなどのコストです。

特にPayPay証券では、スプレッドが発生し、購入後の評価額に影響します。

これらのコストがかかることや手数料負担を理解して取引の頻度をコントロールしましょう。

また、これまで解説してきたように市場の取引時間を確認することも大切です。

また、購入する銘柄の業績や成長性、分配金の実績なども事前に調べ、自分の投資目標に合った商品を選ぶことが重要です。

最後に、急な値動きや外部のニュースに振り回されないよう、冷静に計画を立てて運用を始めましょう。

↓↓↓こちらの記事も参考にしてみてね!

>>ペイペイ(PayPay)はやめたほうがいい?デメリットと他の決済方法を徹底解説

まとめ

重要なポイント

PayPay証券はスプレッドや手数料の影響で、買った瞬間に評価額がマイナスになる

日本株・米国株ともに市場の立会時間内に取引するとマイナスを抑えやすい

楽天証券・SBI証券と比べると、PayPay証券は少額投資向けだが手数料に注意が必要

取引を始める前には、手数料やスプレッドなどのコスト、取引する市場の時間、購入する銘柄の情報をしっかり確認することが大切です。

手数料負担を抑え、適切なタイミングで取引することで、損失リスクを減らせます。

また、銘柄選びは目標に合ったものを選び、冷静な計画を立てて運用を進めることが成功のポイントです。

買った瞬間マイナスになる場合がある理由がやっとわかった!!

役に立ったら嬉しいです!